圆通董事长喻渭蛟:估值175亿争快递第一股

圆通速递以年业务量达 33 亿件超过申通坐上快递行业的“头把交椅”,并抛出借壳上市计划,与此前公布借壳上市的申通快递争夺“快递第一股”。而对于行业来讲,因“上市潮”带来整体服务质量的提升,合规发展才显得尤为重要,快递业“上市第一股”争夺战进入白热化状态。3 月 23 日,大杨创世公布了重大资产重组预案,圆通速递拟作价 175 亿元实现借壳。就在不久前,国内另一快递巨头申通也拟借壳艾迪西上市的方案被公布。

圆通速递董事长喻渭蛟

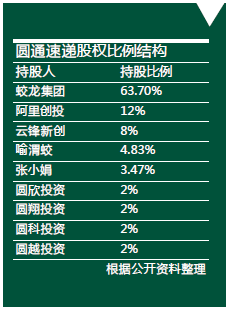

股权比例

据了解,圆通速递在三年前已经筹备上市,但一直以来都是计划主板 IPO,此次突然借壳,多少受到申通快递的影响。

提到快递行业,就不得不提“快递之乡”浙江省桐庐县,不仅“四通一达”(圆通、申通、中通、汇通、韵达)的创始人均为桐庐人,目前全国由桐庐籍民营企业家创办和管理的快递企业已达 2500 余家,从业人员超过 20 万,年营业额 300 多亿元,占据全国快递行业将近 60% 的市场份额。

同属于“桐庐帮”,圆通与申通不仅在资本市场上较劲,业务上同样竞争激烈。2014 年,国家邮政局公布的数据显示,以快递业务单量为计算方式,各快递公司排名为:申通、圆通、中通、顺丰、韵达、邮政速递、百世汇通、京东、天天。到 2015 年,圆通则以年业务量达 33 亿件坐上“头把交椅”,成为新晋“桐庐帮”老大。

一方面是公司业绩扩张迅速;另一方面却是从业门槛低导致服务质量不佳,甚至加盟商“跑路”等现象时有发生;一方面是即将登陆资本市场;另一方面却是因长期复杂的家族式管理导致的裙带关系积重难返……草莽出身的快递行业如何向现代企业管理方式转型?

圆通快递董事长喻渭蛟在给《投资者报》回复中坦言,因为公司改革,自己被“骂惨了”,“圆通速递内部,桐庐人就上万,各地加盟商当中,许多人都和喻渭蛟沾亲带故,企业转型升级的改革将直接触动地方加盟商和亲属乡邻的利益,自然会迅速引来连锁反应。”

对于此次借壳上市,喻渭蛟并不认为是在“玩资本”,他表示,圆通速递仍需练内功。

175 亿借壳溢价超 4 倍

成立于 2000 年的圆通速递,早在三年前就开始为上市做准备,经多轮股权变更后,完成股份制改革。据了解,目前控股股东蛟龙集团持有 63.7% 的股份,2015 年,公司增资期间,马云旗下的阿里创投、云锋新创在 2015 年潜入,分别持股 12%、8%。

根据大杨创世 3 月 23 日公布的重大资产重组预案,大杨创世拟将全部资产与负债出售予圆通速递的控股股东蛟龙集团和云锋新创,拟通过向圆通速递全体股东非公开发行A股股份,以除权除息后每股 7.72 元(停牌前股价为 25.13 元/股),发行 22.69 亿股,总计作价 175 亿元购买圆通速递 100% 的股权。

本次重大资产重组完成后,大杨创世的控制权将发生变更,圆通速递实际控制人喻渭蛟将成为公司新的实际控制人,蛟龙集团将成为上市公司的控股股东,圆通速递将成为上市公司的全资子公司。

同时,大杨创世拟向喻会蛟、张小娟、阿里创投、光锐投资、圆鼎投资、沣恒投资和乐骁投资共计 7 名特定对象非公开发行股票募集资金总额不超过 23 亿元,发行价格为每股 10.25 元。募集资金将用于转运中心建设和智能设备升级项目、运能网络提升项目、智慧物流信息一体化平台建设项目。

有媒体报道称,此次圆通速递 175 亿元的估值相对于其截至去年末的资产净额而言,增值率达到了 413.18%。

市场人士分析,一旦交易完成,圆通速递将登陆A股资本市场,借助后者的融资渠道优势和市场影响力,可进一步优化公司网络规模、信息化水平以及运输能力。

合法合规存疑

值得一提的是,根据大杨创世公告,此次重大资产出售、发行股份购买资产同时生效、互为前提,若任何一项因未获得政府部门或监管机构批准而无法付诸实施,则两项交易均不予实施。

对于圆通速递来讲,与大杨创世达成协议只是借壳上市的起点,“快递第一股”花落谁家还需监管机构批准才能见分晓。

北京市中银律师事务所律师安寿辉向《投资者报》记者表示,借壳上市完整的流程结束,一般需要半年以上的时间,其中最主要的环节是要约收购豁免审批、重大资产置换的审批,其中,尤其是核心资产的财务、法律等环节的重组、构架设计工作,这些工作必须在重组之前完成。“合法合规性是监管部门关注的重点。”安寿辉强调。

查阅相关新闻不难发现,近三年来,圆通速递均有仓库发生火灾的被消防部门行政处罚的新闻见诸报端。对于是否会影响到目前的借壳进程,圆通速递方面未予表态。不过有法律界人士认为,圆通速递方面应对其三年内所受到的行政处罚予以披露,并对此进行合法合规解释。

业务量行业第一

对于当前圆通的发展前景,将近“知命之年”的喻渭蛟感慨“自己都没想到”,当时创业时想的是能够还上欠款,而 2015 年公司业务量终于超过申通快递,成为行业第一。

据了解,2013 年度、2014 年度和 2015 年度,圆通速递营业收入分别为 68.8 亿元、82.3 亿元和 120.9 亿元,年均复合增长率为 32.54%,其中 2015 年度较 2014 年度增长率为 46.99%。不过 2015 年净利润 7.17 亿元,较 2014 年的 7.47 亿元有所下降。

大杨创世公告显示,圆通速递目前在全国范围拥有自营枢纽转运中心 60 个,终端网点超过 2.4 万个,县级以上城市覆盖率达 93.9%,目前拥有 2 架自有货机,1 架租赁货机,开通全货机航线数量 3 条,全货机运行航站数量为 4 个。

圆通方面表示,公司未来将发展由信息系统网络、航空运输网络和地面运输网络组成的“云网、天网、地网”三网于一体的运营模式,此次借壳上市也是为实现这一目标。

转型挑战仍在

根据国家邮政发布的预测数据,今年中国快递行业业务量将完成 275 亿件,虽然业务规模同比增长 34%,但增速低于 2015 年的 48%,并终结了此前连续四年保持超 50% 增长的纪录。

和其他行业一样,快递业同样沿着野蛮生长、规范发展和资本为王的顺序发展。虽然即将借壳上市,但是喻渭蛟认为,“玩资本”时代显然对当前快递公司来讲为时过早。“内功都不扎实,怎么敢说自己就已经跑到了前头?”

诚然,当前快递行业发展仍然面临不少挑战。同质化竞争导致企业纷纷通过降价来吸引用户。喻渭蛟也用过降价的方法,2005 年,开始和淘宝网进行全面合作,他将按合作协议把价格降低了至少三分之一。

“我们预测 2015 年到 2017 年三年间,快递行业竞争无序会加剧,成本进一步提升,但是盈利空间会进一步被压缩。”喻渭蛟表示,行业动荡也意味着机遇,能够经受住市场洗牌的考验的方法就是要技术创新、模式创新。

圆通速递面临的另一大考验就是居高不下的投诉率。国家邮政局公布的《2015 年 12 月主要快递企业申诉率表》显示,圆通速递当月申诉率高达 47.08 件有效申诉/每百万件快件,在投诉排行榜上高居第五位,比去年同期大增 130.56%。

当然,高投诉率并不是圆通一家,根据中消协发布的数据,2015 年消费者向全国消协组织提出快递服务投诉 13240 件,同比增长 62.37%;投诉量在全国十三大类服务行业中居第五位,占消协全年受理投诉总量的 2.7%,投诉增长率居第一位。

分析国内快递行业特点就不难发现,整个行业面临高投诉的原因,当前,除了国有的邮政 EMS 和顺丰、德邦等少数公司是直营外,其余大部分民营快递企业均是采用加盟模式。企业对加盟商的管理很难标准化,而加盟商只顾一时私利,忽视服务质量是主要原因。甚至有些加盟商在资金周转不灵的时候,甩手“跑路”现象时有发生。

快递公司“上市潮”

尽管行业发展有待完善,企业对资金的渴望仍然点燃了上市的热情。除了申通与圆通已经发布借壳预案之外,顺丰、天天快递、韵达速递、全峰快递、中通等快递企业也纷纷表达上市意图。

综合此前公开资料显示,今年 2 月 20 日,顺丰拟筹备A股上市的公告被正式曝光。

2 月 25 日,天天快递宣布完成超过 6 亿元的A轮融资。天天快递董事长张鸿涛表示,计划在今明两年内上市。

2 月 28 日,韵达速递宣布与复星集团、中国平安等金融投资机构达成战略合作,不过,暂时还未透露具体合作细节和金额。

此外,全峰快递早已准备好今年上半年在新三板挂牌上市。中通快递也计划在美国进行首次公开募股(IPO),可能在今年晚些时候或 2017 年初进行 IPO,融资规模在 10 亿-20 亿美元。

根据这些公司的上市计划,快递公司“上市潮”将集中在 2016 年中到 2018 年之间。

对于快递行业扎堆上市的原因,安寿辉分析,首先是保障市场地位,上市可使企业在竞争中占据主动,扩大或保持自己的地位和名气;其次,企业转型向一体化、集约化、自动化、智能化、国际化的方向发展,必须依靠大量的资金投入,这就需要资本市场的介入,IPO 则成为快递公司们不约而同的“如意算盘”。

![[HBLOG]公众号](http://www.liuhaihua.cn/img/qrcode_gzh.jpg)